Toutes les entreprises de 20 salariés ou plus doivent comptabiliser 6% de leur effectif (salariés évalués au niveau de l’entreprise) comme salariés handicapés à temps plein ou à temps partiel.

Les travailleurs handicapés soumis à cette obligation d’emploi sont appelés Bénéficiaires de l’Obligation d’Emploi de Travailleurs Handicapés (BOETH). Les entreprises qui ne respectent pas cette obligation doivent alors contribuer autrement à l’emploi des travailleurs handicapés. Ils seront ainsi soumis à la taxe OETH.

Mais comment calculons-nous celle-ci ? Je vous dis tout !

Calcul de la contribution

Les différentes catégories de BOETH

Avant tout, il s’agit d’abord de distinguer puis de classer dans votre entreprise, les différentes catégories de BOETH soumises à la taxe à reverser, c’est-à-dire soumises à l’obligation légale. Voici en détails les différents éléments :

- Travailleur reconnu handicapé par la commission des droits et de l’autonomie des personnes handicapées via un dossier MDPH.

- Victime d’accident du travail ou de maladie professionnelle qui a entraîné une incapacité permanente d’au moins 10% et étant titulaire d’une rente.

- Titulaire d’une pension d’invalidité à condition que l’invalidité réduise au moins des deux tiers sa capacité de travail.

- Détenteur d’une pension d’invalidité.

- Détenteur de la carte “mobilité inclusion” portant la mention “invalidité” (L. 2413 du Code de l’action sociale et des familles).

- Détenteur de l’allocation aux adultes handicapés et ayant droit à la prestation de compensation du handicap, à l’allocation compensatrice pour tierce personne ou à l’allocation d’éducation de l’enfant handicapé bénéficiant d’un stage (L. 5212-7 du Code du travail).

Cette étape vous demande un vrai travail de recueil d’information auprès de tous vos salariés. L’avez-vous fait, est-ce que le service paie qui calcul la contribution a ses informations ? Vous devez vérifier, car qui sait, vous êtes peut-être déjà à 6%, il serait regrettable de payer la taxe, non ?

Mais quel calcul devons-nous faire avec ces bénéficiaires ? Je vous explique dans le paragraphe suivant le mode de calcul à réaliser avant réductions. Et oui, car l’objectif est de faire diminuer ce montant en mettant en place un plan d’action que je vous expliquerais plus tard dans cet article.

Calcul de la contribution brute

La taxe annuelle, avant déductions, devra être égale au produit des éléments suivants, quoi ???

Nous allons calculer le nombre de bénéficiaires absents (différence entre le nombre prévu de bénéficiaires à embaucher et le nombre de bénéficiaires effectivement embauchés), le nombre d’unités manquante.

Ensuite, nous allons déterminer le coefficient multiplicateur qui va varier selon la taille de votre entreprise.

Les montants sont :

- 400 fois le Smic horaire brut dans les entreprises de 20 à moins de 250 salariés.

- 500 fois le Smic horaire brut dans les entreprises de 250 à moins de 750 salariés.

- 600 fois le Smic horaire brut dans les entreprises d’au moins 750 salariés.

* Le Smic brut applicable est le salaire applicable au 31 décembre de l’année au titre de laquelle la contribution est due.

Afin de mieux comprendre, je vous propose cet exemple de calcul. À noter qu’il existe des simulateurs sur internet qui peuvent vous aider (https://entreprendre.service-public.fr/vosdroits/R16996)

Exemple

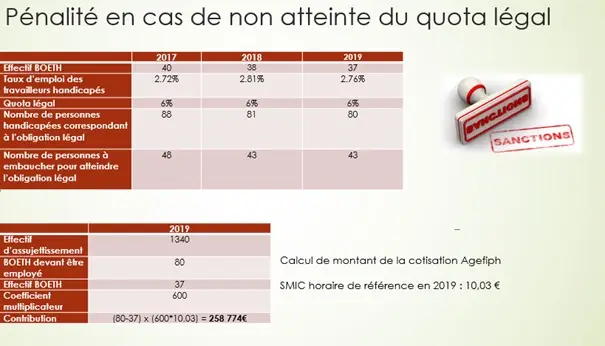

Vous devez prendre l’effectif total, puis faire le calcul du pourcentage de personnes en situation de handicap présentes dans l’entreprise. Ici, en 2017, il est de 2.72% et aussi calculer le nombre de personnes manquantes et cela donne le nombre d’unités manquantes. Dans notre cas, 48 (en faisant la différence de 40, moins l’effectif de 88 personnes en situation de handicap si l’on veut que les 6% soient atteint).

Vous avez toutes les données pour calculer la taxe. Attention prenez le bon coefficient multiplicateur, celui correspond à la taille de votre effectif. (Ici dans l’exemple : 600 fois le Smic horaire brut dans les entreprises d’au moins 750 salariés).

Vous réalisez le calcul et vous avez le montant total de la contribution obligatoire.

À lire également :

- L’obligation d’emploi des travailleurs handicapés : entreprises concernées, modalités, sanctions…

- L’inclusion : le sujet incontournable des politiques RH.

- Abattement pour frais professionnels : bénéficiaires, mise en place, taux, calcul, traitement paie, …Tout savoir !

Comment réduire sa taxe handicap OETH ?

Quelles mesures ?

Il s’agit de prendre en compte les particularités de votre entreprise, je vous détaille dans cette partie les éléments légaux à prendre en compte.

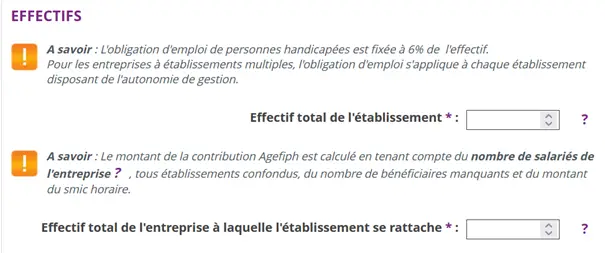

Les calculs des obligations d’emploi sont effectués au niveau de l’entreprise, et non au niveau de l’établissement. Cette distinction permet de placer les éléments dans la bonne case dans le simulateur. « (Https://dossiers.agefiph.fr/simulateur/simulateur_contribution) »

Les entreprises de moins de 20 salariés sont soumises à l’obligation de déclaration de leurs salariés en situation de handicap. Toutefois, seules les entreprises de plus de 20 salariés et ne remplissant pas leur obligation d’emploi handicap sont tenues de payer une cotisation en OETH.

Le calcul actuel prend en compte le pourcentage de salariés en situation de handicap réellement présent dans l’entreprise, y compris les intérimaires.

Encourager la sous-traitance auprès des secteurs de l’adaptation et de la protection :

Les prestations externalisées des EA, ESAT et TIH ne seront plus comptabilisées dans le taux d’emploi « direct » des personnes en situation de handicap depuis 2020, mais les revenus générés par ces secteurs continueront d’être déduits des cotisations AGEFIPH/FIPHFP.

Simulateur de calcul de la contribution résultant de la réforme de l’OETH : www.agefiph.fr

Comment réduire votre contribution handicap ?

Diverses mesures peuvent être prises pour réduire cette taxe, telles que l’embauche, la sous-traitance via l’ESAT, l’embauche de personnel via le RQTH, l’organisation d’événements. Cependant, chaque action a un taux de remise possible. Ceci sera expliqué dans les deux prochaines parties.

Déductions et dépenses déductibles pour favoriser l’emploi des travailleurs handicapés

La déduction porte sur les emplois qui nécessitent certaines conditions d’éligibilité (17 fois le SMIC horaire de croissance brute applicable l’année N à l’effectif moyen annuel des salariés d’une entreprise effectuant un travail ECAP multiplié).

L’embauche de salariés en “Emploi à Condition Spéciale d’Aptitude” (ECAP) permet de réduire le nombre de bénéficiaires et le montant des dons pouvant être sollicités en ligne.

Il y a également les dépenses liées à des contrats de fourniture, de sous-traitance ou de prestation de services conclus avec des entreprises qualifiées, des agences ou des services de placement, des travailleurs autonomes en situation de handicap ou des entreprises de transport à forfait dont le travailleur transporté présente un handicap.

Cette déduction est soit de 50% de la cotisation totale avant déduction (si l’entreprise emploie moins de 3% de salariés handicapés), soit de 75% de la cotisation totale avant déduction OETH (si le taux d’emploi est inférieur à 3%).

Les dépenses déductibles

Il faut comptabiliser certains éléments :

- Dépenses liées au diagnostic et à la réalisation des travaux permettant aux travailleurs handicapés d’accéder aux installations de l’entreprise.

- Coûts liés au maintien dans l’emploi et à la reconversion professionnelle des travailleurs handicapés par des moyens personnels, techniques ou organisationnels pour compenser les situations de handicap.

- Dépenses liées aux services d’accompagnement des travailleurs handicapés (par exemple, activités de sensibilisation et de formation du personnel menées pour faciliter le maintien dans l’emploi et les bénéficiaires des obligations d’emploi).

Les dépenses suivantes sont également déductibles de votre contribution annuelle jusqu’au 31 décembre 2024 :

- La participation à des campagnes de parrainage, à des événements favorisant le recrutement ainsi que l’emploi direct et le maintien des personnes handicapées au sein des entreprises.

- La mise en place d’actions concourant à la professionnalisation des dirigeants ou des travailleurs des entreprises adaptées, des travailleurs des établissements ou services d’aide par le travail ou des travailleurs indépendants handicapés, ainsi qu’au développement des achats auprès de ces acteurs.

L’ensemble de ces dépenses sont déduites dans la limite de 10 % de la contribution brute avant déductions.

Plans d’action RH

Je propose différentes actions pour réduire cette taxe. Je vous encourage également à vous rapprocher de l’AGEFIPH. Cet organisme vous accompagnera et vous guidera véritablement dans la mise en œuvre du Plan d’action à tous les niveaux et vous aidera à nouer des partenariats.

1. L’accord handicap agréé de branche ou d’entreprise.

Les accords de groupe ou d’entreprise relatifs à l’emploi des travailleurs handicapés sont des conventions collectives de droit commun et imposent à l’autorité administrative compétente de donner effet aux obligations légales en matière d’emploi.

2. L’appel aux services des ESAT (Établissements ou Services d’Aide par le Travail).

Les ESAT (Agence ou Service d’Aide à l’Emploi) : c’est ce qu’on appelait avant CAT (Centre d’Aide par le travail). Ils font partie du secteur protégé et sont financés à 80% par l’État. Les travailleurs handicapés qui ont été orientés en ESAT par les maisons départementales des personnes handicapées (MDPH) bénéficient entre autres d’un encadrement particulier et d’un rythme de travail adapté.

3. L’appel aux entreprises adaptées.

Appelait avant ateliers protégés, elles sont quant à elles autofinancées à 80%. Elles recrutent elles-mêmes leurs travailleurs handicapés et leur offrent un cadre de travail adapté.

Les travailleurs indépendants handicapés font aussi partie depuis 2016 des structures qui peuvent fournir des unités bénéficiaires au titre de la sous-traitance.

Faites le point sur vos pratiques RH en 3 minutes !

Vous vous demandez si vos pratiques RH sont vraiment efficaces ? Grâce au mini-diagnostic de notre partenaire Eurécia, obtenez un aperçu clair, rapide et gratuit de votre maturité RH. Vous découvrirez : vos forces RH actuelles, vos axes d’amélioration prioritaires et comment vous vous situez face aux autres PME.

Je lance mon diagnostic4. Recrutement d’employés ayant une RQTH

Cela sera sans doute votre axe le plus important, il s’agira donc d’embaucher des personnes ayant la notification RQTH, là aussi des partenariats avec CAP emploi ou autre, des formats job dating sera très pertinent.

5. La sensibilisation de vos collaborateurs à monter un dossier MDPH pour obtenir une reconnaissance RQTH.

Sensibiliser les employés aux enjeux du handicap en milieu de travail. Handicap invisible, handicap mental. Lancer une campagne de communication interne

Créer un élément comme le “DuoDay” qui est le nom de la journée dédiée aux personnes handicapées. L’édition de cet événement national a lieu tous les ans en automne, le concept « une personne en situation de handicap, en duo avec un professionnel volontaire ».

6. Signer une convention avec l’Agefiph.

Cela facilitera l’emploi des personnes en situation d’handicap dans votre entreprise.

7. Nommer un référent handicap au sein de votre entreprise.

Le référent handicap est un “tiers de confiance” qui informe, oriente et accompagne les personnes en situation de handicap dans leur entreprise.

Il est un “ambassadeur” de l’emploi des personnes handicapées.

A lire également :

- Comment optimiser les coûts de recrutement ?

- L’embauche d’un senior, opportunité ou fausse bonne idée ?

- La contribution à la formation professionnelle : comment la calculer ? Comment la déclarer ?

EXEMPLE

Pour illustrer une des solutions, je vous propose que nous nous penchions sur cette entreprise. Voici un exemple intéressant.

« Handishare » à LYON : Sous-traitez votre gestion administrative pour réduire votre contribution handicap.

En plus de ces fonctionnalités, il existe d’autres solutions pour répondre aux obligations légales. En effet, vous pouvez compter sur l’emploi indirect par le biais d’une Entreprise Adaptée (EA). Ces derniers doivent employer au moins 80% de personnes handicapées. En utilisant le service, vous pouvez externaliser tout ou partie du travail de gestion.

De plus, Handishare fournit des fonctionnalités de support telles que :

- Préqualification et sourçage des demandeurs d’emploi.

- Gérer les demandes d’achat et les commandes fournisseurs.

- Exploitation et gestion des plans de formation.

En effet, il est plus facile d’atteindre un quota de 6% de travailleurs handicapés dans votre entreprise, grâce à la mise à dispositions de personnel en situation d’handicap. « Nous externalisons également les tâches chronophages ». Vous pouvez ainsi vous concentrer davantage sur votre cœur de métier. L’équipe Handishare est spécialisée dans les Ressources Humaines, les Systèmes d’Information, les Achats, la Comptabilité, la Relation Client, le Marketing et la Gestion de Projets. Handishare intérim, une alternative intéressante pour alléger la charge du handicap

Au-delà d’une mission porteuse de sens, Handishare est animée par des valeurs très fortes. Ainsi en sollicitant cette structure lyonnaise, vous bénéficiez des avantages suivants :

- Professionnalisme et performances.

- Agilité et audace.

- Devoir et but.

- Respect et solidarité.

- Différence.

- RSE et transparence.

J’espère avoir répondu à vos interrogations, je vous propose toutefois de consulter le guide élaboré par l’Urssaf et l’Agefiph : guide de l’OETH – obligation d’emploi des travailleurs handicapés.