La fiche de paie ou le bulletin de salaire est un document obligatoire à remettre à tout salarié qui travaille dans l’entreprise. Elle est un justificatif d’emploi qui doit être conservé sans limitation de durée. Il est donc essentiel à la personne chargée des paies dans l’entreprise, qu’elle soit chef d’entreprise, assistant(e) de direction, comptable ou gestionnaire de paie, de savoir faire une fiche de paie.

Quels sont les informations qui doivent être mentionnées sur le bulletin de salaire ? A quoi servent-elles ? Quels sont les outils permettant de calculer une fiche de paie ? Quels sont les déclarations qui en découlent ?

La fiche de paie n’aura plus de secret pour vous !

Une fiche de paie, c’est quoi ?

La fiche de paie ou bulletin de salaire est un document synthétisant tous les éléments de rémunération d’un salarié pour un mois donné (ou une période inférieure pour les salariés non mensualisés) et pour une entreprise donnée. Il est un reflet de la relation contractuelle entre un salarié et son employeur. Par ailleurs, il représente une source d’information pour le salarié car celui-ci peut consulter par exemple ses droits à congés ou son net imposable.

Le bulletin de salaire doit être obligatoirement remis au salarié et la non-délivrance de celui-ci est considéré comme du travail dissimulé par la loi (article L8221-5 du code du travail).

Depuis le 1er janvier 2018, la fiche de paie est soumis à des règles strictes d’affichage et de libellé suite la loi de clarification du bulletin de salaire mise en place dans le but d’en simplifier sa lecture et sa compréhension au salarié (décret n° 2016-190 du 25 février 2016).

Faites le point sur vos pratiques RH en 3 minutes !

Vous vous demandez si vos pratiques RH sont vraiment efficaces ? Grâce au mini-diagnostic de notre partenaire Eurécia, obtenez un aperçu clair, rapide et gratuit de votre maturité RH. Vous découvrirez : vos forces RH actuelles, vos axes d’amélioration prioritaires et comment vous vous situez face aux autres PME.

Je lance mon diagnosticLire également:

- Comment calculer l’indemnité compensatrice de préavis ?

- Comment calculer les jours de fractionnement ?

- Comment calculer la prime d’ancienneté ?

Quels sont les éléments à mentionner dans une fiche de paie ?

Depuis le 1er janvier 2018, la loi a définit un cahier des charges précis des éléments à mentionner sur le bulletin de salaire et la manière dont ces éléments doivent être présentés.

Les éléments concernant l’employeur

Il s’agit de la “carte d’identité” de l’employeur :

- Nom de la raison sociale

- Coordonnée de l’entreprise

- Code NAF

- N° de SIRET

- Convention collective

A savoir, en cas d’absences de convention collective, l’employeur est tenu de mentionner les articles du code du travail concernant les durées de congés payés et de préavis.

Les éléments concernant le salarié

- Nom, prénom et emploi du salarié

- Classification conventionnelle : la classification peut être définit par un niveau ou un coefficient en fonction de la convention collective

Les éléments concernant la relation contractuelle

La durée du travail

Il s’agit de la durée du travail indiqué au contrat de travail. Pour les salariés au forfait, la valeur du forfait dit être mentionnée. Pour les salariés non soumis à un horaire de travail comme les VRP ou les cadres dirigeants, il convient de l’indiquer dans zone prévu à l’horaire de travail.

Exemple :

151,67 H pour un salarié à 35H

216 jours pour un salarié au forfait

“non soumis” pour un VRP ou un cadre dirigeant

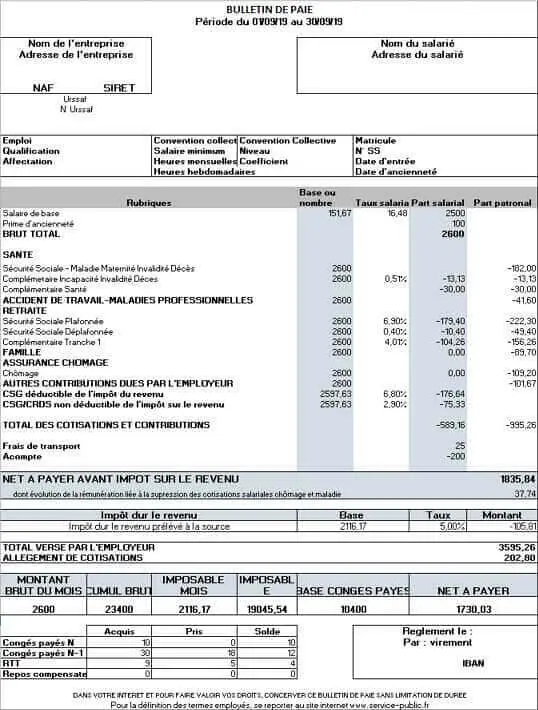

La salaire brut

Le salaire et les accessoires de salaire soumis à cotisations et contribution sociales doivent être mentionnés sur le bulletin de salaire. Celui-ci doit également prévoir un ligne de totalisation du salaire brut.

Les cotisations et contributions sociales

La loi a formalisé l’affichage du bulletin de salaire et notamment des cotisations sociales. Elles sont désormais réparties par catégorie en fonction de la destination de la cotisation avec un libellé bien défini.

| SANTE |

| Cotisation “maladie/maternité/décès |

| Cotisation complémentaire “invalidité/incapacité/décès” |

| Cotisation de complémentaire santé |

| ACCIDENT DE TRAVAIL/MALADIE PROFESSIONNELLE |

| Cotisation d’accident de travail/maladie professionnelle |

| RETRAITE |

| Cotisation de sécurité sociale plafonnée et déplafonnée |

| Cotisation de sécurité sociale déplafonnée |

| Cotisation de retraite complémentaire tranche 1 |

| Cotisation de retraite complémentaire tranche 2 |

| Cotisation de retraite supplémentaire |

| FAMILLE |

| Cotisation allocation familliale |

| ASSURANCE CHÔMAGE |

| Cotisation d’assurance chômage |

| Cotisation APEC |

| AUTRES CONTRIBUTIONS DUES PAR L’EMPLOYEUR |

| Contribution solidarité autonomie |

| Versement transport |

| FNAL |

| Contribution au dialogue social |

| Taxe d’apprentissage |

| Contribution à la formation professionnelle |

| Participation à l’effort de construction |

| Forfait social |

| CSG dédutible de l’impôt sur le revenu |

| CSG/CRDS non déductibe |

Le bulletin de salaire doit également faire apparaître les allègements et exonérations de cotisations et notamment la réduction générale des cotisations patronales, la déduction patronale pour heures supplémentaires (non mentionné dans les textes mais il est judicieux de la mentionner ici) et les différentes exonérations zonées (DOM/TOM, zones rurales, …)

Les indemnités et déductions non soumises à cotisations

Il convient de faire figurer les différentes indemnités non soumises à cotisations ( frais professionnels, prise en charge transport, prime de panier, …) et les déductions éventuelles (acompte, avance,saisie sur salaire, …).

Le net à payer avant impôt sur le revenu

Il s’agit du salaire brut – les cotisations salariales + les éléments non soumis à cotisation.

En dessous du net à payer doit figurer la mention “dont évolution de la rémunération liée à la suppression des cotisations chômage et maladie”. Cette rubrique comprend le gain suite à la suppression des cotisations de chômage (2.40%) et de maladie (0.75%) diminué du montant correspondant à l’augmentation du taux de CSG (1.70%).

L’impôt sur le revenu

Le montant du net imposable peut être mentionné sur le bulletin de salaire même si ce n’est pas une mention obligatoire. Ce montant est à différencier de la base de calcul pour le prélèvement à la source qui peut être différente du net imposable et notamment dans le cas d’Indemnités Journalières de Sécurité Sociale (IJSS). En effet, dans le cas d’indemnités journalières de Sécurité Sociale subrogées, celles-ci figurent dans l’assiette pour le prélèvement à la source mais pas dans net imposable car elles sont déclarées au centre des impôts par la CPAM.

Concernant le prélèvement à la source, 3 données doivent être mentionnées :

- La base de calcul

- Le taux de prélèvement transmis par l’administration fiscale

- Le montant du prélèvement à la source

La base de calcul du prélèvement à la source se calcule de la manière suivante :

salaire brut – cotisations salariales + cotisation CSG/CRDS non déductible de l’impôt sur le revenu (2.90%) + part patronale de complémentaire santé

Le montant total versé par l’employeur

Il s’agit du salaire brut additionné des cotisations patronales. Les éléments non soumis à cotisation, même si versés par l’employeur ne sont pas à inclure dans cette rubrique.

Les allègements de cotisation

Il s’agit de la réduction générale des cotisations patronales ainsi que la réduction du taux de cotisation d’allocations familiales (1,80%) et du taux de la cotisation d’assurance maladie-maternité-invalidité (6%) jusqu’à 2.5 SMIC.

Le net à payer

Le bulletin de salaire doit indiqué la somme effectivement perçue par le salarié soit après le prélèvement à la source.

Les éléments concernant les congés payés

Le bulletin de salaire doit obligatoirement mentionner les dates de prise des congés payés ainsi que l’indemnité de congés payés.

Le compteur de congés payés est également indiqué en bas de bulletin de salaire ou dans un document annexé au bulletin de salaire avec les congés acquis et les congés en cours d’acquisition.

S’il existe d’autres compteurs comme le repos compensateur par exemple, le solde est généralement indiqué en bas de bulletin avec les compteurs de congés payés.

Lire également:

- Comment calculer le temps partiel ? Le traiter en paie ?

- Comment calculer l’indemnité de licenciement pour inaptitude ?

- Combien coûte un apprenti ?

Quelles sont les déclarations sociales qui découlent de la fiche de paie ?

Après la clôture de paie, il est nécessaire de déclarer la DSN (Déclaration Sociale Nominative). Il s’agit d’une déclaration unique transmettant les données de paie aux différents organismes (CPAM, Centre des Impôts, Urssaf, pôle emploi, caisse de retraite, organisme de prévoyance, sécurité sociale, …) . Un fichier dématérialisé est transmis via le site https://www.net-entreprises.fr/. Par ailleurs, c’est également par la DSN que le taux de prélèvement à la source est communiqué dans un “flux retour”.

Il est donc désormais essentiel de disposer d’un logiciel de paie compatible avec la DSN.

Modèle de fiche de paie

Production de la paie en interne ou externalisation de la paie ?

La paie nécessite une expertise en raison de sa complexité et de l’évolution constante de la législation. Il est donc nécessaire de se poser les bonnes questions avant de prendre la décision de produire ses paies en interne. Ai-je le budget pour recruter un ou une gestionnaire de paie ? A savoir que le salaire va dépendre largement de son niveau d’expérience et de la localisation géographique ( les salaires sont nettement plus élevés en Ile de france qu’en province). Le niveau d’expérience va également dépendre du degré d’autonomie de la personne chargée de la paie. En effet, dans une PME où une seule personne s’occupe de la gestion de la paie, il est essentiel d’avoir une personne avec un minimum d’expérience.

Une alternative au recrutement d’une personne chargée de la paie est l’affectation de cette tache à un salarié déjà présent dans l’entreprise comme le comptable, l’assistant(e) de direction voire même le ou la dirigeant(e) de l’entreprise. Il est alors indispensable de prévoir un budget de formation à la pratique de la paie. En effet, on ne s’improvise pas gestionnaire de paie et les éventuelles erreurs peuvent avoir des conséquences lourdes sur l’entreprise (redressement Urssaf, condamnation aux prud’hommes, …)

Un logiciel de paie est indispensable au traitement de la paie et nécessite également un certain montant qu’il faut alors budgété. Beaucoup d’éditeurs sont présents sur le marché et proposent des solutions sensiblement similaires et faire son choix peut s’avérer compliqué. Il faut alors procéder méthodiquement et choisir la solution la plus adaptée à son entreprise et à son budget.

La dernière solution est de se tourner vers l’externalisation de la paie, la paie est alors géré par un prestataire extérieur. Ce prestataire peut être un cabinet comptable qui gère également la comptabilité de l’entreprise , un cabinet d’externalisation de la paie, un éditeur de logiciel, voire même un gestionnaire de paie indépendant. L’entreprise envoie les éléments de paie au prestataire (documents liés à l’embauche, éléments de salaire, …) et celui-ci traite la paie ainsi que les déclarations sociales. Il a également un rôle de conseil en droit social et parfois en ressources humaines au sens plus large. Par ailleurs, en cas d’erreur de paie entraînant un redressement Urssaf ou une condamnation au conseil des prud’hommes, la responsabilité du prestataire est engagé.

Quelques questions sur la fiche de paie

Pourquoi garder sa fiche de paie ?

La fiche de paie justifie de son activité salarié notamment pour faire valoir ses droits à la retraite. Ce document peut également être demandé pour une demande de crédit, une location immobilière ou pour faire valoir ses droits à l’assurance chômage. Il est donc essentiel de conserver sa fiche de paie à vie. La loi exige par ailleurs à l’employeur une menton sur la fiche de paie incitant la conservation du bulletin sans limitation de durée.

Quel montant doit on déclarer aux impôts ?

Le montant qui est transmis au centre des impôts via la DSN et qui figure dans la déclaration d’impôt pré-remplie correspond au net imposable. Cette mention,qui n’est pas obligatoire, figure généralement en fin de bulletin avec une valeur mensuelle et cumulée. En cas de doute ou d’absence de net imposable sur le bulletin de salaire, la personne chargée des paies peut transmettre cette information au salarié.

Quels sont les modalités de remise de la fiche de paie ?

La remise de la fiche de paie au salarié est obligatoire. Depuis le 1er janvier 2017, l’employeur a la possibilité de remettre au salarié sa fiche de paie par voie électronique. Ceci peut prendre la forme d’un envoi par mail ou d’une mise à disposition sur un portail RH. Toutefois, le salarié a la possibilité de s’y opposer, la fiche de paie lui est alors transmis sous format papier.

Par ailleurs, le fiche de paie doit être remis au salarié dans un délai raisonnable. En cas de remise tardive du bulletin de salaire, le salarié peut obtenir des dommages et intérêts s’il prouve le préjudice subit.